au sommaire

Le staking consiste à immobiliser des crypto-actifs durant une longue période et à se faire récompenser au terme de celle-ci. Bien qu'il soit sujet à risque, c'est un moyen de placement assez tranquille, accessible à tous les budgets et généralement profitable.

Lorsqu'on parle de staking en français, il peut exister une certaine ambiguïté. En effet, ce mot est traduit différemment selon que l'on parle du staking pour désigner le fait d'immobiliser / bloquer des crypto-actifs sur une plateforme ou sur un wallet durant plusieurs semaines ou mois. En revanche, si l'on fait référence à la méthode de validation des transactions appelée proof of stakeproof of stake, cette expression est habituellement traduite comme « preuve d'enjeu ». Cela pourrait sembler étrange, mais c'est bien le même terme auquel il est fait référence dans les deux cas.

Le « proof of stake »

L'une des caractéristiques des cryptomonnaies vient de ce que les transactions sont validées par le biais d'un calcul informatique complexe. Le Bitcoin et les cryptomonnaies apparues dans sa foulée utilisent un système appelé le « minage » qui amène les mineurs à produire une proof of work ou « preuve de travailpreuve de travail ». Sur le long terme, ce système a montré quelques faiblesses. S'il est extrêmement fiable, il nécessite une puissance informatique énorme et entraîne donc une consommation électrique très élevée et une certaine lenteur dans le traitement des transactions. Qui plus est, les gas fees (commission prélevées par les mineurscommission prélevées par les mineurs) peuvent être fort élevées.

Pour pallier ces problèmes, les cryptomonnaies plus récentes ont généralement adopté un autre système de validation : le proof of stake / « preuve d'enjeu ». Lorsqu'une blockchain s'appuie sur une « preuve d'enjeu », le système choisit un nombre limité d'intervenants appelés les validateurs. Ils doivent être connectés en permanence et ont la charge de valider les transactions. Pour avoir la possibilité d'être un validateur, il faut en premier lieu accepter de staker / bloquer une quantité importante de la monnaie en question. Telle est la logique : un validateur n'aurait aucunement intérêt à truquer le système puisqu'il possède lui-même une grande quantité de cette monnaie. Par exemple, sur la blockchain AvalancheAvalanche, il faut staker un minimum de 2.000 Avax pour pouvoir obtenir le statut de validateur.

Afin d'éviter que cette approche ne favorise que les plus gros investisseurs, certains raffinements ont été apportés. Par exemple, l'approche pure proof of stake (preuve d'enjeu pure), adoptée par la monnaie Algo (de Algorand) sélectionne les validateurs de façon aléatoire.

Avantage du proof of stake : la validation par ce biais ne nécessite pas de faire intervenir des ordinateurs ultra-puissants. Il existe même de petits boîtiers appelés Stake Box d'un coût inférieur à 100 euros qui permettent de jouer le rôle de validateur de certaines jeunes monnaies. Et le traitement des transactions est rapide.

Il est à noter que EthereumEthereum, la deuxième des cryptomonnaies, a démarré son histoire en reposant sur la méthode de proof of work et que la version Ethereum 2.0 qui est peu à peu déployée repose sur la méthode de proof of stake.

Le « staking », du point de vue de l’usager

La plupart des usagers de cryptomonnaies ne cherchent pas particulièrement à utiliser leurs ordinateurs pour valider des transactions. Ils cherchent avant tout à bénéficier d'un placement intéressant. Le staking est l'une de ces méthodes et il implique -- comme pour le cas des validateurs évoqués plus haut -- d'immobiliser un certain volumevolume de crypto-actifs durant une certaine duréedurée. La différence, c'est qu'il n'existe pas alors de placement minimum exigé. Il est possible de stocker l'équivalent de 50 euros comme de 50.000 euros. Le staking est donc accessible à tous les budgets.

Quelle est la logique à l'œuvre pour le staking de cryptoactifs ? Elle est simple. Prenons un exemple avec une monnaie donnée. Si vous acceptez d'acquérir un certain nombre de Matic (Polygon) et que vous consentez à les staker, vous indiquez par là que vous avez confiance dans cette monnaie puisque vous n'allez pas toucher à vos actifs en Matic durant une certaine période. Vous contribuez donc ainsi à faire monter la capitalisation du Matic et à la maintenir sur la durée. D'autres pourraient avoir envie d'acquérir du Matic du fait de cette capitalisation. En récompense de la confiance que vous lui accordez, Polygon décrète qu'il va vous attribuer un certain nombre de Matic supplémentaires au terme de la période de staking.

Celui qui stake une monnaie est parfois appelé un Holder.

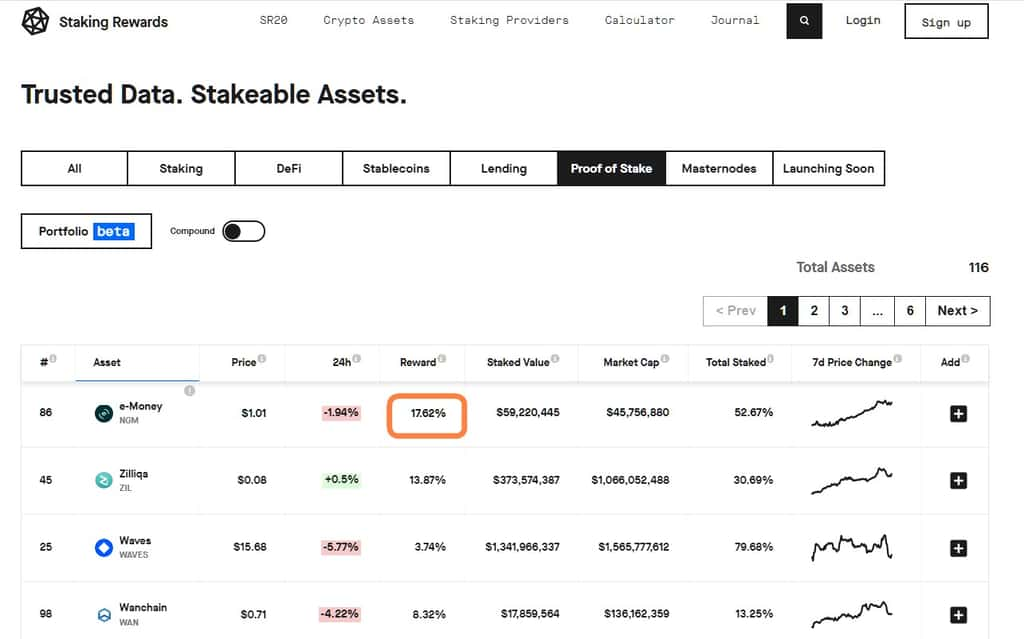

Le site Staking Reward recense les principales cryptomonnaies pouvant faire l'objet d'un staking. La 4e colonne du tableau Reward indique quel est le gain qui peut être obtenu annuellement.

Par exemple, pour la monnaie NGM de e-Money, cette récompense est de 17,62 %. En clair, si vous stakez 1 NGM, vous récupérerez 17,62 NGM en fin d'année, soit plus de 17 fois votre mise. Et comme le NGM est égal à 1 dollar au moment où sont écrites ces lignes, en supposant que son cours soit plus ou moins le même un an plus tard, le dollar investi se sera transformé en 17,62 dollars. En réalité, ce devrait être bien davantage car le staking est ainsi fait que les intérêts peuvent être « composés ». Un jour après avoir démarré le staking, votre avoir en NGM a légèrement progressé -- la récompense de 17,62 % s'est appliquée au prorata de cette journée. Dès le deuxième jour, vous disposez donc de 1,04 NGM et la récompense s'applique sur ce nouvel actif.

Ainsi donc, le gain au bout d'une année sera plutôt de 19 %. Si, par ailleurs, le NGM voit sa valeur se multiplier par 10 en un an, vous récupéreriez l'équivalent de 10 x 19 dollars, soit 190 dollars pour le dollar que vous avez investi. Il y a donc là un revenu passif qui dépasse largement ceux que l'on connaît dans le monde courant. Toutefois, ces gains ne sont qu'hypothétiques et comportent une part de risque. Il est également possible que le NGM voit son cours s'écrouler, auquel cas, les 19 NGM que l'on récolte au terme d'une année pourraient valoir moins que le dollar investi.